L’ Osservatorio Q|P raccoglie, analizza e interpreta i dati come i listini delle auto nuove, le quotazioni usato, i valori previsivi, le quotazioni delle auto storiche, i listini dei ricambi ufficiali, i listini delle moto e le relative quotazioni.

Monitoraggio

analisi

Business Intelligence

Grazie alla nostra banca dati, siamo in grado di effettuare un monitoraggio costante e un’approfondita analisi dei dati. L’ Osservatorio Q|P è una fonte di informazione autorevole e continuamente aggiornata. Permette di fotografare con precisione le dinamiche del settore automobilistico e motociclistico, sia in forma aggregata che disaggregata (per alimentazioni, segmenti, marche e modelli).

12 marzo 2025

LO STRANO CASO DELLE AUTO A GASOLIO

A FRONTE DI IMMATRICOLAZIONI IN CALO, IL PREZZO MEDIO DELLE AUTO NUOVE SALE E LE QUOTAZIONI DELL’USATO RECENTE RIALZANO LA TESTA – PENALIZZATE, IN PARTICOLARE, LE AUTO ELETTRICHE

La ritirata delle auto a gasolio è evidente osservando la composizione del mercato negli ultimi anni. L’Osservatorio Quattroruote Professional mostra che rispetto allo stesso mese del 2020, a marzo 2025 le marche che hanno a listino almeno un modello con motore diesel (compresi Mhev ed Hev) sono passate da 32 a 25 (-22%), i modelli con almeno una versione a gasolio sono precipitati da 220 a 80 (-63%) e le versioni sono addirittura crollate del 77%, passando da 3.827 a 873.

Limitatamente agli ultimi 12 mesi, i modelli con almeno una versione a diesel sono diminuiti dell’11% e le versioni del 14%. Insomma, l’offerta è sempre più ristretta e le immatricolazioni, anche per questo motivo, diminuiscono. Nei primi due mesi del 2025 la quota di mercato delle auto diesel, Hev e Mhev comprese, è scesa al 15,1% dal 19,9% del primo bimestre 2024. In volumi, in Italia il gasolio ha perso oltre 16 mila targhe tra il primo bimestre del 2024 e lo stesso periodo di quest’anno.

Ma il prezzo medio continua ad aumentare…

Nonostante ciò, il prezzo medio delle vetture con motore ad accensione spontanea non è diminuito in maniera significativa. Anzi, rispetto agli indicatori medi di mercato, l’Osservatorio Quattroruote Professional ha registrato, negli ultimi due mesi, una dinamica in controtendenza. La media dei prezzi di listino di tutte le versioni diesel è infatti aumentata, su base annua, sia a febbraio (in relazione ai listini di gennaio), sia a marzo (in relazione ai listini di febbraio): rispettivamente del 4,7% a fronte di un calo complessivo del 2,2% e dello 0,6% rispetto a una contrazione complessiva dell’1,7%.

… e le quotazioni dell’usato recente performano meglio della media di mercato

Non solo. Da sette mesi le quotazioni dell’usato diesel recente sono, in media, stabilmente superiori a quelle dell’insieme delle auto targate da 12 mesi. Lo certifica, per l’Osservatorio Quattroruote Professional, il VR espresso in percentuale sul prezzo di listino Iva compresa attualizzato, che per il diesel è salito, a marzo, al 74,37% a fronte di una media di mercato scesa al 72,78%. Rispetto al picco di novembre 2023, il VR% delle auto diesel di 12 mesi è diminuito, a marzo 2025, di appena 1,1 punti percentuali a fronte di un arretramento complessivo del mercato di 3,11 punti.

11 febbraio 2025

AUTO USATE, NEL 2024 SONO SCESE LEGGERMENTE LE QUOTAZIONI MEDIE DELLE VETTURE MENO ANZIANE.

PENALIZZATE, IN PARTICOLARE, LE AUTO ELETTRICHE

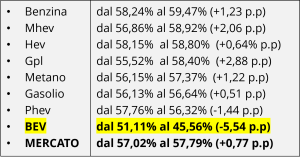

Flettono le quotazioni medie delle auto usate più recenti; continuano a salire, invece, seppure a ritmi meno vivaci rispetto agli anni scorsi, quelle delle vetture più anziane. Queste le principali indicazioni che emergono dall’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus che ha analizzato l’andamento dei valori residui di vendita Iva compresa delle vetture già immatricolate registrati nell’arco del 2024. Vediamo nel dettaglio le tre situazioni più rappresentative del mercato.

USATO DI 12 MESI

Per le auto di 12 mesi di anzianità, in gran parte provenienti dalle flotte del rent a car, tra inizio gennaio 2024 e inizio gennaio 2025 il valore residuo medio – espresso in percentuale del prezzo di listino Iva compresa attualizzato – è sceso dal 75,48% al 73,16% (-2,32 punti percentuali).

Come generalmente accade, le medie nascondono dinamiche diverse se si disaggregano i dati.

Per esempio, in termini di alimentazioni hanno registrato una flessione particolarmente marcata (-7,26 punti) le auto elettriche, il cui VR% è passato dal 73,40% di gennaio 2024 al 66,13% di gennaio 2025. Peggio della media hanno fatto anche le ibride plug-in, -3,51 punti, dal 75,53% al 72,02%, mentre hanno guadagnato valore, in media, le vetture a metano, non più nei listini del nuovo ma evidentemente apprezzate nel mercato dell’usato (+0,12 punti). Di seguito la differenza di VR medio % a 12 mesi per le diverse alimentazioni (benzina e gasolio comprendono anche le rispettive Mhev e Hev).

USATO DI 48 MESI

Sulle auto di 48 mesi, prevalentemente ex noleggio a lungo termine, il VR% medio è diminuito, nello stesso periodo preso in esame, di una misura leggermente inferiore rispetto alle macchine di 12 mesi: dal 58,05 al 57,52% (-0,53 punti percentuali).

Disaggregando per alimentazioni, si può osservare una dinamica particolarmente negativa, anche nell’ambito dei 48 mesi di anzianità, per le macchine elettriche (-3,02 punti percentuali) e ibride plug-in (-2,17 punti). Variazione positiva, invece, per le Gpl (+2,71 punti). Nella tabella sono indicate le differenze di VR% medio registrate a gennaio 2025 rispetto a gennaio 2024 per ogni singola alimentazione (benzina e gasolio comprendono anche le rispettive Mhev e Hev).

uSATO DI 72 MESI

Le auto scambiate in prevalenza tra privati, il valore residuo medio dell’intero mercato monitorato dall’ufficio Analisi di mercato di Quattroruote Professional è ancora leggermente aumentato, dal 45,69 al 47,23% (+1,54 punti percentuali).

Se si analizzano le singole alimentazioni, si può osservare un calo più accentuato per le ibride plug-in (-2,28 punti) rispetto alle elettriche pure (-0,33 punti), mentre sono saliti più della media i VR medi delle vetture a benzina. Nella tabella sono indicate le differenze di VR% medio registrate a gennaio 2025 rispetto a gennaio 2024 per ogni singola alimentazione (benzina e gasolio comprendono anche le rispettive Mhev e Hev).

15 gennaio 2025

IL 2024 CERTIFICA L’INVASIONE CINESE: SBARCATI IN ITALIA SETTE NUOVI BRAND DEL DRAGONE

IN GENERALE, L’OFFERTA DELLE CASE È SEMPRE PIÙ RICCA: AUMENTANO MARCHI, MODELLI E VERSIONI

Nel corso del 2024 il mercato dell’auto ha cambiato sensibilmente la sua composizione. Le marche a listino sono salite da 67 a 73 (+8,9%), risultato di sette ingressi, tutti cinesi (Dongfeng, Forthing, Jaecoo, Leapmotor, Omoda, SWM, Voyah), e di un’uscita (Mahindra). Lo rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus.

Una dinamica, spiega l’Osservatorio QP, che ha trascinato all’insù il numero di modelli complessivamente offerti sul mercato italiano, passati da 442 a 497 (+12,4%), e di versioni, aumentate da 5.905 a 6.161 (+4,3). La minore crescita di queste ultime rispetto ai modelli ha determinato una contrazione del numero medio di versioni per ciascun modello, sceso da 13,4 a 12,4.

Se si osserva il cambiamento del mercato in termini di composizione dei diversi segmenti, spicca – a dispetto della crescita complessiva dei modelli offerti e dello sbarco di sette nuove Case cinesi – l’ulteriore contrazione dell’offerta di vetture del segmento A. Le citycar sono oggi rappresentate da appena 17 modelli su 497 (il 3,4% del totale) rispetto ai 19 su 442 di un anno fa (il 4,3%). Al contrario, i segmenti B e C, che da soli rappresentano il 76% delle immatricolazioni 2024, vedono rafforzata l’offerta, rispettivamente, con 76 modelli (erano 69 a inizio 2024) e 150 (135).

A dispetto di immatricolazioni ferme o addirittura in calo, un significativo balzo in avanti, in termini di offerta, è arrivato dalle auto elettriche e plug-in. Per quanto riguarda le Bev, i brand che hanno almeno un modello a elettroni a listino sono passati da 41 a 49. L’offerta complessiva di vetture con la sola batteria di trazione è aumentata del 27% in relazione ai modelli (da 113 a 144) e del 23% sulle versioni (da 768 a 944).

Significativi anche gli aumenti di offerta plug-in, una tecnologia oggi proposta da 40 marchi su 73 (+5 rispetto a inizio 2024): +15,0% di modelli e +16,8% di versioni.

Sul fronte opposto, oltre alla scomparsa delle auto a metano (a gennaio 2024 erano ancora presenti a listino sette modelli di quattro brand), si registra la contrazione del gasolio: -8,9% di modelli e -6,8% di versioni.

14 gennaio 2025

SI RAFFREDDANO I LISTINI: + 1,2% NEL 2024

MA SE NON SI TIENE CONTO DEI SEGMENTI SUPERIORI, IL PREZZO MEDIO DI TUTTE LE VERSIONI È DIMINUITO DELLO 0,7%

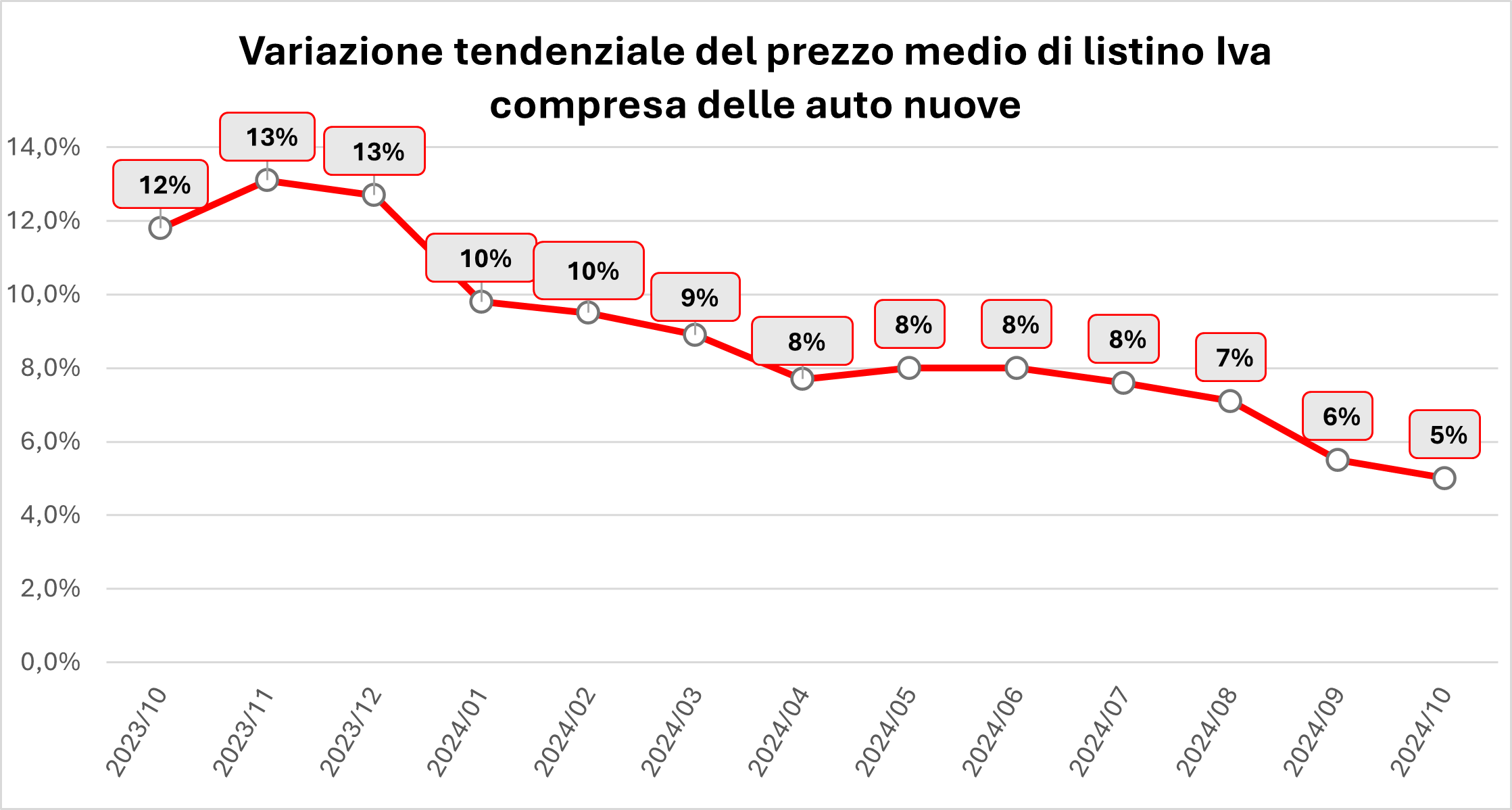

Il 2024 passerà agli annali della storia automobilistica italiana per la stabilizzazione del valore dell’offerta delle Case. Infatti, la media dei prezzi di listino di tutti i modelli/versioni presenti sul mercato – indicatore del valore dell’offerta, appunto – è aumentata di appena l’1,2%, il dato più basso degli ultimi dieci anni (grafico sotto) e in linea con gli ultimi dati Istat dell’inflazione.

Lo rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, evidenziando che se si escludesse da questa elaborazione il segmento F, quelle delle cosiddette “superiori”, caratterizzata da prezzi molto alti ma che ha pesato sulle immatricolazioni 2024 per lo 0,35%, l’incremento medio dei prezzi scenderebbe al +0,5%, un dato sensibilmente inferiore all’inflazione. Addirittura, sottolinea l’Osservatorio QP, se si limitasse l’analisi ai primi quattro segmenti, ossia escludendo anche le “grandi” (1,99% di quota di mercato nel 2024), la media dei prezzi segnalerebbe addirittura un calo dello 0,7%.

Andando nel dettaglio dei singoli segmenti, un calo medio particolarmente significativo ha riguardato le citycar (-5,3%), ambito che però ha registrato una non trascurabile contrazione dell’offerta (-10% di modelli e -26% di versioni). Giù anche il prezzo medio di listino dei segmenti D (-1,5%) ed E (-0,9%), mentre hanno registrato un leggero rialzo i segmenti B (+0,1%) e C (+0,5%) e, in misura maggiore, l’F (+1,7%), segmento che, come accennato, per l’entità del prezzo medio che lo caratterizza e per la varietà di versioni trascina i valori e le variazioni di tutto il mercato.

Se, infine, si osservano le alimentazioni, gli incrementi medi più alti hanno riguardato i listini delle vetture a Gpl (+5,4%), elettriche (+3,0%) e a gasolio, comprese le relative Hev e Mhev (+2,7%). Minimo l’aumento medio delle versioni plug-in (+0,4%), mentre le auto a benzina, Hev e Mhev comprese, hanno registrato un calo medio dell’1,3%.

10 dicembre 2024

ECCO COME IN CINQUE ANNI L’INDUSTRIA AUTOMOBILISTICA HA RIVOLUZIONATO L’OFFERTA

Da alcune settimane la crisi dell’industria automobilistica apre le cronache – non solo economiche e finanziarie – dei principali giornali e notiziari italiani. Un contributo alla comprensione delle ragioni della crisi arriva dall’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, che ha analizzato la trasformazione che ha caratterizzato l’offerta dell’industria automobilistica dopo la pandemia di Covid-19.

Il primo rilevante cambiamento ha riguardato i brand. Un panorama storicamente piuttosto statico ha subito l’irruzione sul mercato di ben 15 nuovi attori. Tra dicembre 2019 e dicembre 2024 le marche presenti nella banca dati di Quattroruote Professional sono infatti passate da 58 a 73 (+26%). L’arrivo di nuovi attori ha inevitabilmente arricchito i listini. E infatti in cinque anni l’offerta complessiva di modelli è aumentata da 417 a 499 (+20%). L’arrivo di nuove marche e di nuovi modelli ha però coinciso – in concomitanza con l’avvio della transizione ecologica e in presenza di una domanda mai più tornata ai livelli pre-pandemia – con una inevitabile semplificazione dell’offerta complessiva, scesa da 10.382 a 6.298 versioni (-39%).

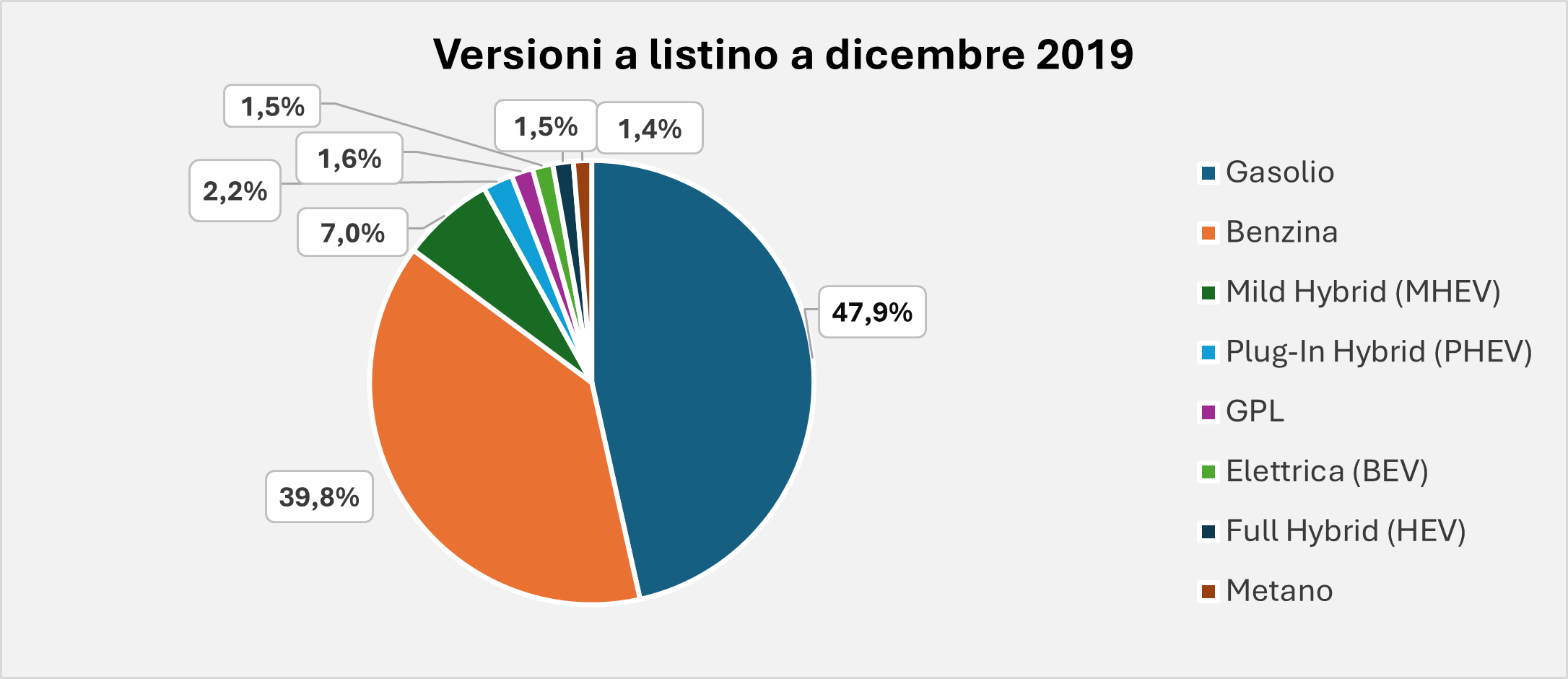

Ma l’entità del cambiamento avvenuto in questi ultimi cinque anni si misura osservando in particolare la composizione dell’offerta in termini di alimentazioni, l’ambito in cui le politiche comunitarie sulla riduzione delle emissioni di anidride carbonica hanno impattato di più. Prendendo a riferimento tutte le versioni a listino in Italia, a fine 2019 il mercato era ancora quasi esclusivamente composto da allestimenti a gasolio (47,9%) e a benzina (39,8%). Le due alimentazioni tradizionali pesavano, in termini di offerta, per quasi l’88% delle versioni. Solo 12 su cento tra quelli presenti nei listini ufficiali delle Case avevano un’alimentazione alternativa, sette di questi, mild hybrid.

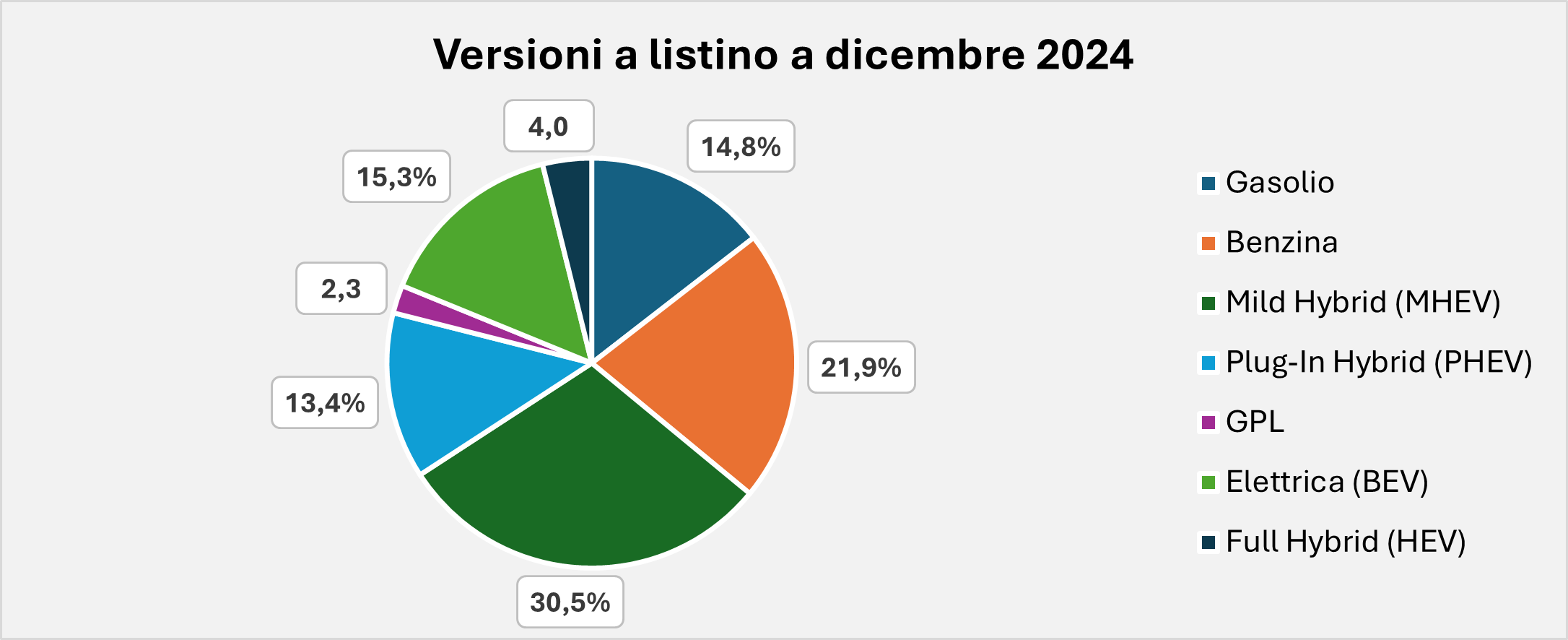

Nell’arco di alcuni anni l’offerta, e quindi la produzione, è radicalmente cambiata. Le versioni benzina e diesel adesso sono solo una su tre (36,7%) e quelle a gasolio, in particolare, sono oggi un terzo di quelle che erano sul mercato cinque anni fa. Parallelamente è cresciuta l’offerta di alimentazioni alternative. In particolare, di mild hybrid, più che quadruplicate. Attualmente sul mercato italiano quasi un allestimento su tre è Mhev. Ma sono proliferate anche le versioni elettriche, decuplicate, e plug-in, moltiplicate per sei.

È interessante osservare, a questo proposito, lo scostamento tra l’offerta di versioni con la spina (le Bev sono il 15,3% del totale e le Phev il 13,4%) e la domanda interna, che a novembre è stata, in termini di quota di mercato, rispettivamente del 5,28% e del 3,16% (e nei primi undici mesi del 2024 del 4,12% e del 3,36% rispettivamente).

Da questo punto di vista, a guidare l’offerta è, evidentemente, il mercato continentale, in cui la domanda di macchine con la spina (14,8% di immatricolazioni Bev e 7,2% di immatricolazioni Phev nei primi dieci mesi nel mercato Ue+Uk+Efta, ultimo dato disponibile) è molto più in linea con l’offerta.

26 novembre 2024

ECCO LA PRIMA FOTOGRAFIA DEL MERCATO DELL’AUTO:

71 MARCHE, 439 MODELLI, 4.541 VERSIONI. MERCEDES IL BRAND PIÙ ARTICOLATO. POI AUDI, BMW E VOLKSWAGEN

L’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, ha scattato la prima fotografia del mercato dell’auto nuova. A novembre risultavano in vendita in Italia 439 modelli di 71 diversi brand per un totale di 4.541 versioni. In media, dunque, 10,3 versioni per ogni modello.

Se si analizzano i dati per marca, si può osservare che il brand con l’offerta più ampia è Mercedes, con 35 modelli e 1.162 versioni, davanti a BMW (rispettivamente 29 e 454), Audi (19 e 459) e Volkswagen (17 e 272). I quattro marchi tedeschi pesano per quasi il 23% sui modelli e per quasi 52% sulle versioni a mercato.

Sul fronte opposto, si trovano ICH-X, brand del gruppo Di Risio, con una sola versione di un solo modello (ma sono ben undici i brand monomodello, ancorché con più versioni: Chevrolet, Dallara, ICH-X, Ineos, Jaecoo, Lancia, Maxus, Militem, Morgan, Omoda e ZD.

Di seguito le top ten dei brand con il maggior numero di modelli e di versioni:

Se invece si osserva il mercato dal punto di vista delle alimentazioni, il grosso delle versioni è mild Hybrid (1.403) e benzina (966), mentre sono quattro quelle a idrogeno (di due modelli, la Toyota Mirai e la Hyundai Nexo).

18 novembre 2024

RALLENTA LA CORSA DEI PREZZI DELLE AUTO NUOVE:

A NOVEMBRE L’AUMENTO MEDIO SU BASE ANNUA È STATO DEL 3,2%

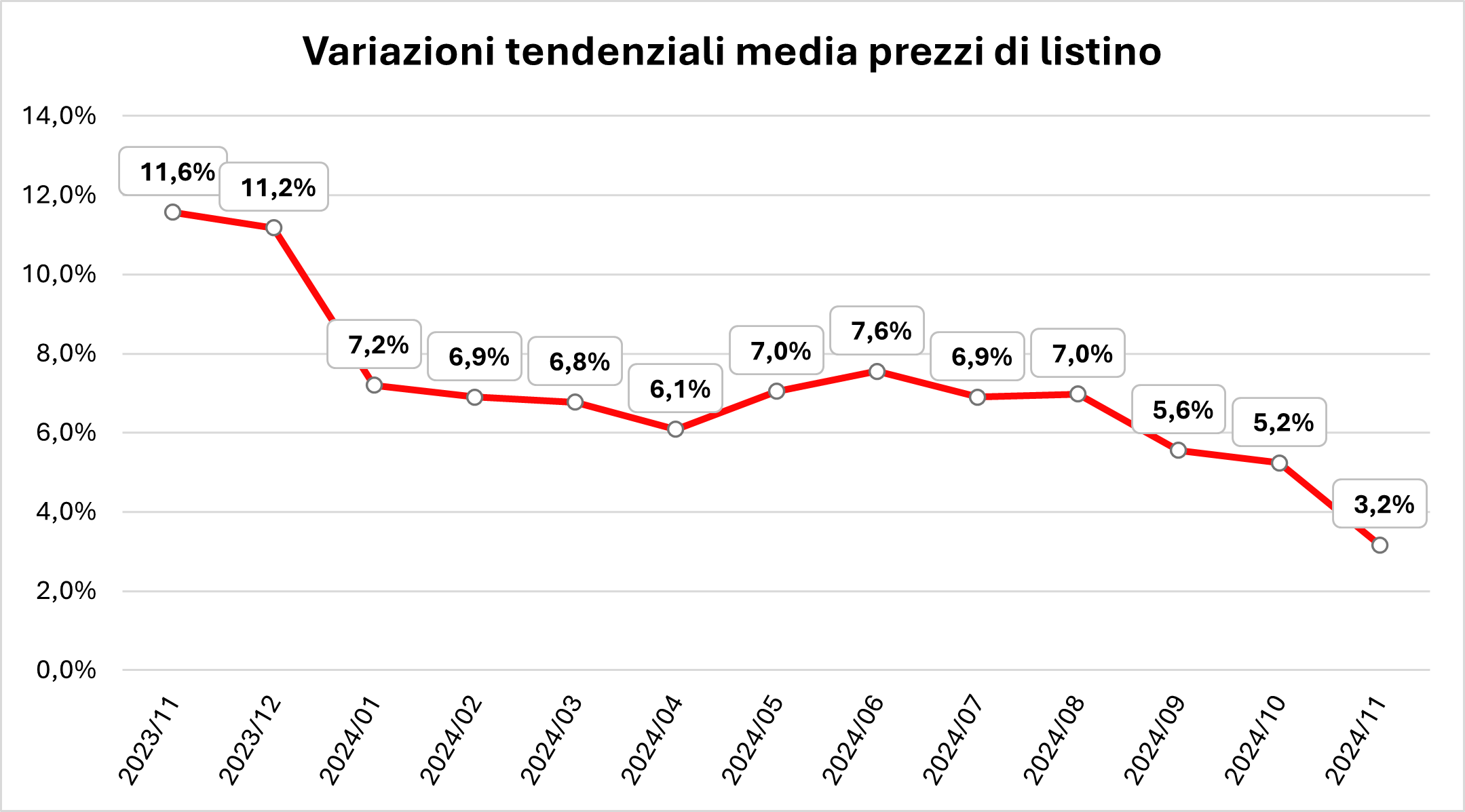

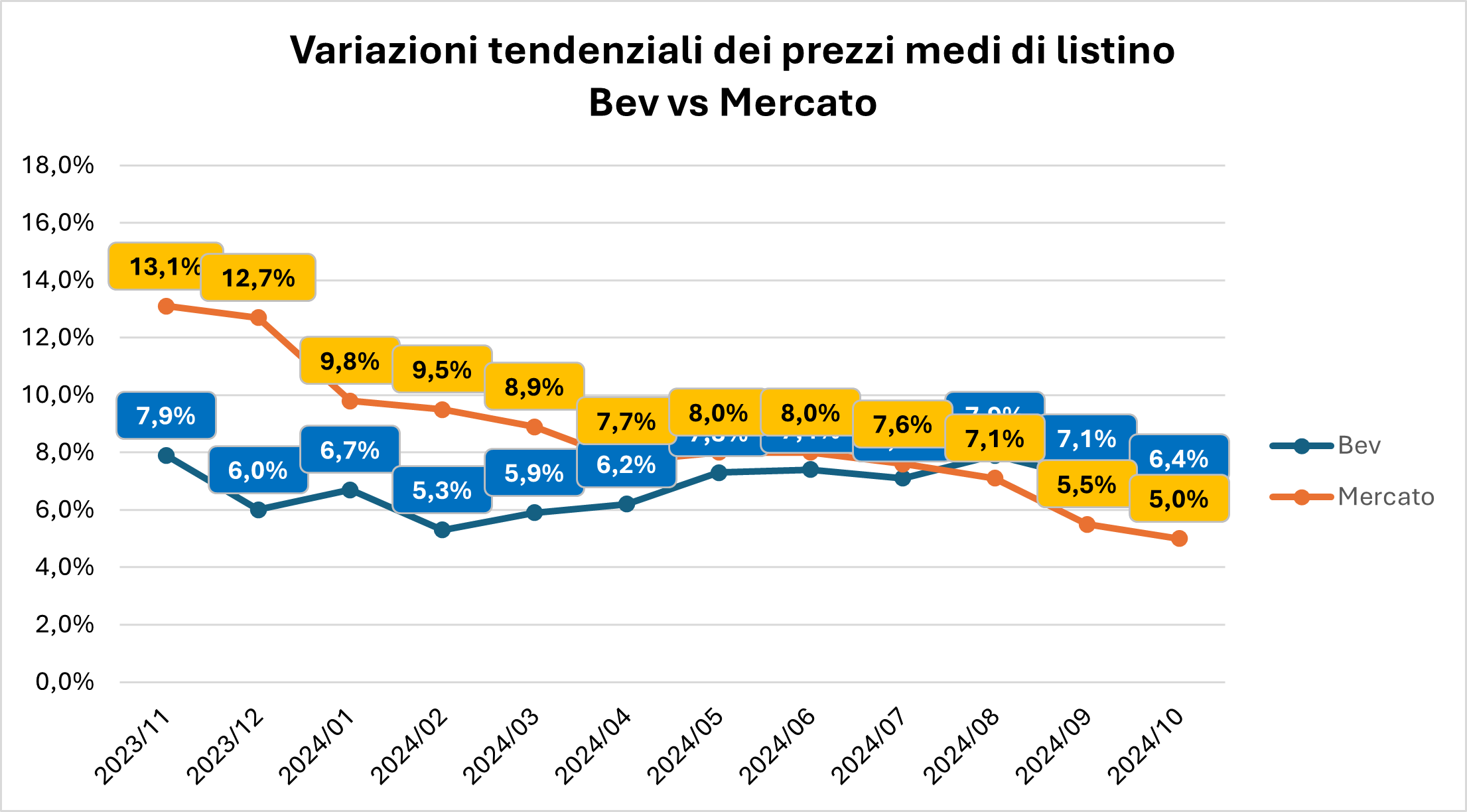

Continua a rallentare la corsa al rialzo dei prezzi di listino delle auto nuove in vendita in Italia. Prendendo in considerazione tutti i modelli/versioni/allestimenti proposti dalle case automobilistiche, a novembre l’incremento su base annua è stato del 3,2%, due punti in meno rispetto a ottobre.

Lo rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, avvertendo che il dato tiene necessariamente conto della vivace dinamica del mercato (composto da 71 marche, 439 modelli e 4.541 versioni a novembre 2024 rispetto alle 71 marche, 413 modelli e 5.184 versioni di novembre 2023, ma con appena 1.809 versioni presenti nell’intero periodo).

Con questa premessa, l’Osservatorio evidenzia che il rallentamento della variazione tendenziale dei prezzi registrato a novembre è il terzo consecutivo (grafico in basso). E che per trovare una variazione tendenziale più bassa bisogna risalire a giugno 2019, ossia ben prima che la pandemia e la guerra in Ucraina impattassero dapprima sulla produzione e sulla distribuzione delle auto e poi sui prezzi dell’energia e delle materie prime e, quindi, sui listini.

Il dato di novembre, tuttavia, pur inserendosi in una striscia di rallentamento della crescita dei prezzi delle auto, si discosta ancora sensibilmente dalle tendenze in atto sul fronte dei prezzi al consumo nel loro complesso, che a ottobre, per l’intera collettività mostrano una variazione tendenziale di appena lo 0,9% e un’inflazione di fondo, ossia al netto dei beni energetici e degli alimentari freschi, soggetti a oscillazioni più marcate, dell’1,8% (ma l’indice Nic dell’Istat, nel momento in cui questo commento è stato diffuso, è ancora provvisorio).

Se si disaggrega il dato complessivo in base alle singole alimentazioni, l’Osservatorio Quattroruote Professional mette in evidenza differenze piuttosto marcate. Rispetto a un aumento medio del 3,2%, infatti, le motorizzazioni a Gpl hanno registrato l’incremento medio più alto (+11,3%), mentre l’unica alimentazione in flessione è la benzina (-13%). Tra i due estremi si collocano le vetture full hybrid (+8,2%), le elettriche (+7,1%), le gasolio (+4,4%), le plug-in hybrid (+2,9%) e le mild hybrid (+0,9%).

12 novembre 2024

SI SEMPLIFICA L’OFFERTA DELLE CASE:

IN UN ANNO 26 MODELLI IN PIÙ, MA 643 VERSIONI IN MENO

È noto che, a dispetto della complessità del prodotto auto, l’offerta delle case automobilistiche è estremamente dinamica. Nessuno però, finora, aveva analizzato nel dettaglio la composizione del mercato in termini di marche, modelli e versioni né osservato le dinamiche in atto all’interno di questi tre perimetri. Lo ha fatto l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, rivelando che a novembre il mercato dell’auto nuova risulta composto da 71 brand, 439 modelli e ben 4.541 versioni. In media, dunque, per ogni modello a listino sono disponibili oltre dieci diverse configurazioni in termini di motorizzazione o allestimento.

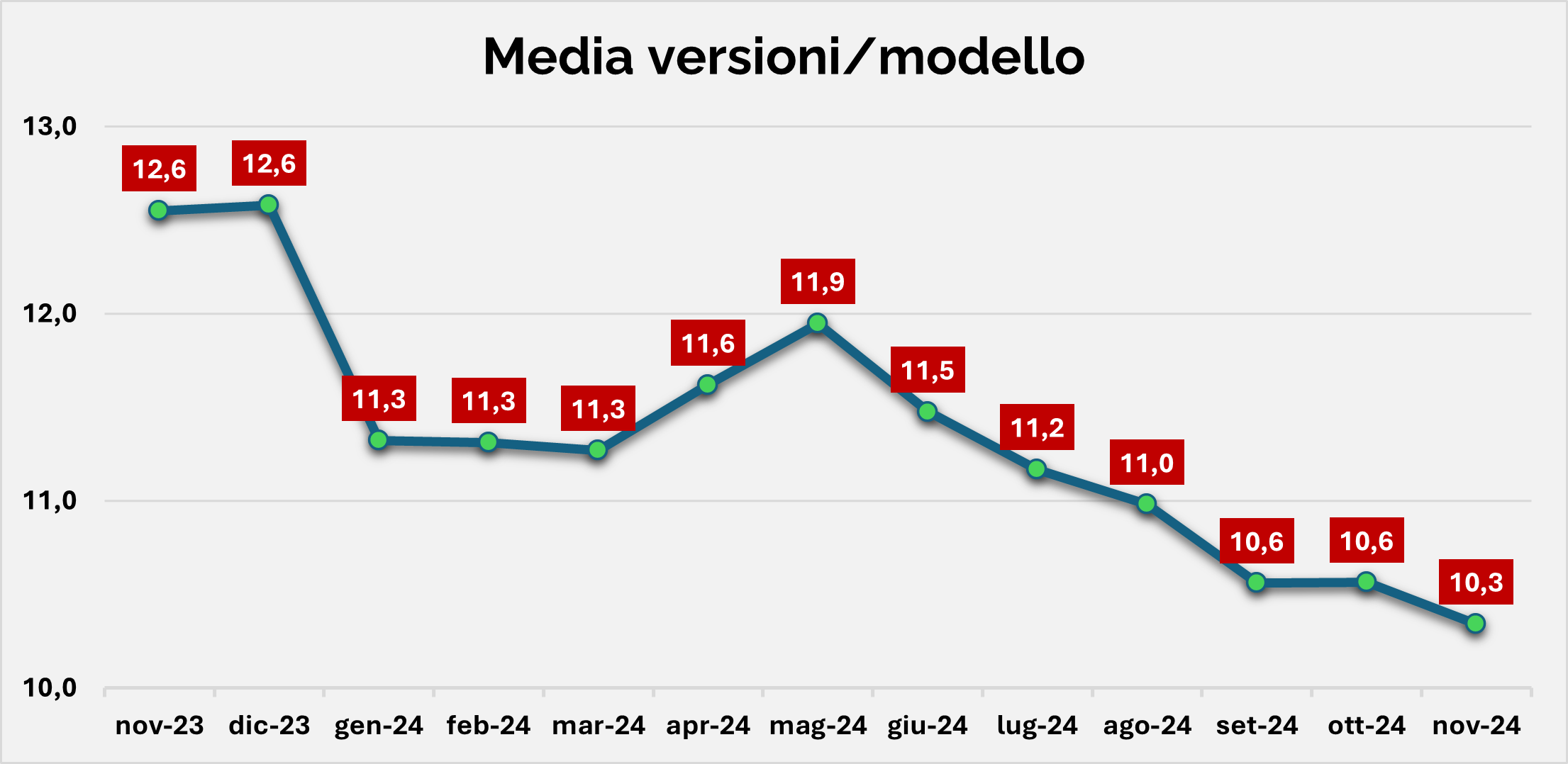

Se si osserva la dinamica del mercato negli ultimi 12 mesi, tuttavia, si scopre che l’offerta si sta lentamente semplificando. E che questo processo sta avvenendo in maniera costante da maggio 2024.

È noto che, a dispetto della complessità del prodotto auto, l’offerta delle case automobilistiche è estremamente dinamica. Nessuno però, finora, aveva analizzato nel dettaglio la composizione del mercato in termini di marche, modelli e versioni né osservato le dinamiche in atto all’interno di questi tre perimetri. Lo ha fatto l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, rivelando che a novembre il mercato dell’auto nuova risulta composto da 71 brand, 439 modelli e ben 4.541 versioni. In media, dunque, per ogni modello a listino sono disponibili oltre dieci diverse configurazioni in termini di motorizzazione o allestimento.

Se si osserva la dinamica del mercato negli ultimi 12 mesi, tuttavia, si scopre che l’offerta si sta lentamente semplificando. E che questo processo sta avvenendo in maniera costante da maggio 2024.

Rispetto a novembre 2023 il numero di brand presenti sul mercato è rimasto invariato, mentre modelli e versioni hanno registrato dinamiche divergenti. A fronte di un marcato aumento di modelli, 26 in più (+6,3%), le versioni (-643) sono diminuite in misura quasi doppia in termini percentuali (-12,4%). Il risultato è che da una media di 12,6 versioni per modello di un anno fa si è passati a una media attuale, come detto, di 10,3.

Se si analizza il dato per marca, si scopre che il brand ad avere arricchito di più la propria offerta è stato BMW, le cui versioni sono aumentate del 3,7%, davanti a Volkswagen (+1,9%) e Skoda (+1,5%). Al contrario, i marchi che nell’arco dei 12 mesi hanno ridotto maggiormente le versioni proposte sono state Mini (-1,2%), Land Rover (-1,5%) e Audi (-2,2%).

30 ottobre 2024

IL PREZZO MEDIO DELLE AUTO ELETTRICHE CRESCE PIÙ DELLA MEDIA DEL MERCATO

A ottobre, per il terzo mese consecutivo, la media dei prezzi di tutti i modelli/versioni elettrici a listino in Italia è cresciuta, su base annua, più della media del mercato. Lo rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, evidenziando come a fronte di un incremento medio del 5%, le auto con la sola batteria di trazione siano aumentate, in media, del 6,4%.

Se si osserva la dinamica delle variazioni congiunturali negli ultimi 12 mesi (grafico in basso) si nota che a fronte di un evidente rallentamento della crescita dei prezzi del mercato dell’auto nel suo complesso, la dinamica delle variazioni di prezzo delle auto elettriche non abbia manifestato una specifica tendenza, oscillando attorno a una variazione media del 7%.

Nel solo mese di ottobre, l’incremento medio dei prezzi su base annua disaggregato per alimentazioni ha registrato I seguenti dati (benzina e gasolio comprendono le rispettive mild hybrid):

- Gpl: +9,4%

- Full hybrid: +9,2%

- Bev: +6,4%

- Plug-in hybrid: +5,3%

- Gasolio: +5,1%

- Benzina: +0,9%

22 ottobre 2024

RALLENTA LA CORSA DEI PREZZI DI LISTINO DELLE AUTO NUOVE

Continua a rallentare la corsa al rialzo dei prezzi delle auto nuove. A ottobre, la media dei prezzi di listino di tutti i modelli, versioni e allestimenti di tutti i brand presenti in Italia è aumentata del 5,0% su base annua. Si tratta – rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus – del quarto rallentamento consecutivo della variazione tendenziale dopo il +7,6% di luglio, il +7,1% di agosto e il +5,5% di settembre. Ma, come si può vedere dal grafico, nell’ultimo anno il rallentamento della corsa dei prezzi è stato pressoché costante, ancorché superiore all’inflazione.

Tra l’altro, proprio a gennaio 2024 la variazione dei prezzi su base annua è tornata a cifra singola dopo dodici mesi di incrementi a doppia cifra.

Se si analizza la dinamica delle variazioni tendenziali nei primi tre segmenti del mercato (che nei primi nove mesi del 2024 hanno costituito oltre l’88% delle immatricolazioni), si scopre che nel segmento A, quello delle citycar (12,7% di quota di mercato, in calo dal 13,1% del 2023), da gennaio i prezzi medi hanno iniziato a scendere e che addirittura questa decrescita è generalmente accelerata nel corso dell’anno.

Nel segmento B, quello delle utilitarie (49,1% di quota, in aumento dal 46,8% del 2023), l’aumento dei prezzi ha iniziato a rallentare da aprile mentre nel segmento C. quello delle compatte (26,5% di quota, in calo dal 28,3% del 2023) da qualche mese l’andamento è pressoché allineato a quello dell’inflazione.

14 ottobre 2024

IL PREZZO MEDIO DEI RICAMBI CRESCE MENO DI QUELLO DELLE AUTO NUOVE

INCREMENTI PIÙ ALTI NELLA MECCANICA CHE NELLA CARROZZERIA

Cresce, ma meno delle vetture nuove, il prezzo medio di listino – quindi al netto degli sconti praticati sul mercato – dei ricambi auto ufficiali. Lo rivela l’Osservatorio Q|P , la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, evidenziando come a fronte di un incremento del 5% registrato dalle macchine nuove tra ottobre 2023 e ottobre 2024, i componenti abbiano registrato una crescita del 3%. Ma con dinamiche diverse tra quelli di carrozzeria e quelli di meccanica: +3,3% per i primi, +2,8% per i secondi, il cui prezzo medio, peraltro, è sensibilmente superiore.

L’incremento registrato a ottobre indica inoltre un rallentamento rispetto all’aumento del 3,5% tendenziale registrato a luglio (la rilevazione dei prezzi da parte di Quattroruote Professional avviene con cadenza trimestrale), al +3,9% di aprile e al +5,5% di gennaio 2024. Insomma, la dinamica dei prezzi mostra un evidente raffreddamento della crescita.

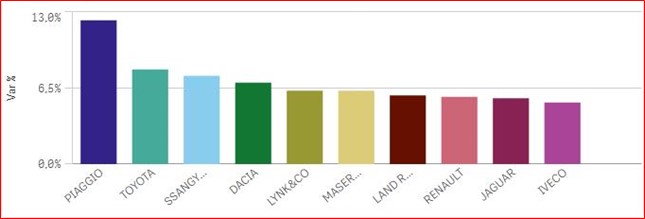

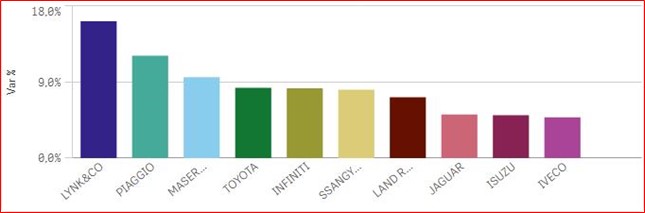

Se si disaggregano i dati per brand, nella meccanica gli incrementi più alti, limitatamente ai costruttori di auto, hanno riguardato Toyota (+8,1%), SsangYong (+7,5%) e Dacia (+7%), mentre non hanno registrato variazioni medie Mahindra, Evo, Tata, MG e Cadillac. Nella carrozzeria, ai primi posti per entità degli aumenti vi sono Lynk & Co (+16,2%), Maserati (+9,6%) e Toyota (+8,3%); nessuna variazione per Chevrolet, Mahindra e MG.

TOP 10 VAR % MECCANICA PER MARCA

TOP 10 VAR % carrozzeria PER MARCA

Se invece si disaggregano i dati per famiglia di ricambio, nella meccanica hanno avuto una dinamica più vivace l’impianto frenante (+3,7%) e lo sterzo (+3,3%); al contrario, cambio e trasmissione (+2,3%) e climatizzazione (+2,1%) hanno registrato gli incrementi minori.

Nella carrozzeria, invece, spicca l’incremento dei lamierati interni (+10,5%), seguito dai lamierati esterni (+3,8%); in coda nella graduatoria degli aumenti medi dei prezzi di listino dei ricambi ufficiali di carrozzeria, invece, si trovano i cristalli (+3,0%) e i rivestimenti interni (+2,9%).

Infine, se si disaggrega per singolo ricambio, nella carrozzeria hanno registrato aumenti sensibili il parafango posteriore parte inferiore (+10,5%) e le cinture di sicurezza anteriori (+7,8%), mentre nella meccanica si segnalano l’ammortizzatore anteriore autolivellante (+5,3%) e il cuscinetto interno del mozzo anteriore (+5,0%).

18 settembre 2024

ANCORA SU LE QUOTAZIONI DELL’USATO PIÙ ANZIANO SCENDONO QUELLE DELL’USATO FRESCO E RECENTE

Ancora leggermente in salita le quotazioni delle auto usate più anziane. In base ai dati rilevati dall’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, a settembre il valore residuo medio di vendita Iva compresa delle macchine con anzianità pari a 72 mesi ha raggiunto un nuovo massimo storico: il 46,80% del prezzo medio di listino iniziale rivalutato Istat.

Nell’ultimo mese, tuttavia, il VR è aumentato di appena 0,01 punti, segnale che anche tra le auto più scambiate tra i privati le quotazioni si stanno stabilizzando dopo anni di salita (rispetto allo stesso mese del 2023, l’incremento è stato di 2,12 punti, ma sale a 7,74 punti nel confronto con settembre di due anni fa e a 12,99 punti sullo stesso mese del 2021.

Tra l’altro, la serie storica di questo indicatore non mostra cedimenti. L’ultima variazione congiunturale negativa risale ad aprile 2024 (-0,21 punti rispetto a marzo), mentre per trovare un altro segno negativo bisogna tornare indietro di tre anni, al mese di settembre 2021.

Non solo. L’ andamento delle quotazioni medie delle vetture con sei anni di anzianità è in controtendenza rispetto agli esemplari più recenti. In particolare, le auto con quattro anni di vita hanno registrato il quarto calo congiunturale consecutivo del Valore residuo medio, il dodicesimo di fila per le vetture di 12 mesi. Dal picco di marzo 2024 (58,18%), il VR medio è diminuito di 0,45 punti sulle prime, mentre dal massimo di ottobre 2023 è sceso di 2,49 punti sulle seconde.

13 settembre 2024

IL MERCATO CONTINUA A PENALIZZARE L’USATO ELETTRICO

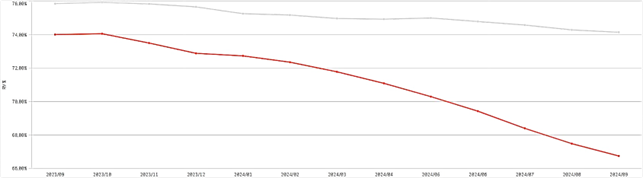

Continuano a essere penalizzate, nel mercato dell’usato, le quotazioni di vendita Iva compresa delle auto elettriche, sempre più distanti – in termini di valore residuo percentuale rispetto al prezzo di listino iniziale rivalutato – dalla media del mercato.

In base ai dati rilevati dall’Osservatorio Q|P, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, a settembre la differenza, in negativo, del VR medio ha toccato un nuovo massimo storico sia sugli esemplari di 12 mesi sia su quelli di 48, mentre sulle vetture più anziane (72 mesi) la forbice si è leggermente ridotta.

Più nel dettaglio, nel perimetro delle auto di 12 mesi la differenza di valore residuo medio tra le Bev (linea rossa nel grafico) e il mercato nel suo complesso (linea grigia) – comprese le macchine con la batteria di trazione – si è allargata per l’ottavo mese consecutivo e a settembre ha raggiunto i 7,41 punti percentuali: 66,75% per le elettriche, 74,16% per il mercato nel suo complesso. Rispetto ad agosto, il gap è aumentato di 0,6 punti e di 5,56 punti nel confronto con settembre 2023.

Da notare che fino a febbraio 2021 i rapporti di forza – nel perimetro delle auto con 12 mesi di anzianità – erano invertiti, ossia le Bev di un anno avevano un valore residuo mediamente superiore a quello medio del mercato.

Sulle vetture con 48 mesi di anzianità, la differenza di valore residuo medio è ancora più ampia e ha toccato, a settembre, i 12,46 punti percentuali. Rispetto al 58,02% medio, il VR delle macchine con la sola batteria di trazione si è attestato al 45,56%. Anche in questo ambito, il mercato continua a penalizzare le Bev, visto che il gap si è allargato per l’undicesimo mese consecutivo.

Infine, le vetture con 72 mesi di anzianità. In questo perimetro, la forbice, pur restando ampia (10,79 punti) si è invece ridotta per la prima volta dopo cinque mesi: dai 12,14 punti di agosto a 10,79 di settembre. Nel confronto con lo stesso mese dell’anno scorso, però, il gap è comunque aumentato di 2,23 punti.

Secondo Carlo Siviero, Data Factory & Market Analysis Director di Quattroruote Professional, il motivo della crescente debolezza dei valori residui delle auto elettriche, con la sola esclusione di Tesla, “risiede principalmente nella debolezza della domanda. I motivi sono diversi. In primo luogo, i costi d’acquisto superiori a quelli dei veicoli termici con analoghe prestazioni. Ciò, nonostante una diminuzione nel tempo del costo al kWh delle batterie, risultata però inferiore alle attese e non compensata dai minori costi di manutenzione, che non sempre il potenziale acquirente percepisce. Il secondo motivo è il timore del consumatore di una precoce obsolescenza e, quindi, di una sensibile perdita di valore dovuta al fatto che la tecnologia non è ancora arrivata a maturazione in termini di autonomia, consumi e velocità di ricarica. Un timore alimentato anche dai ritardi di sviluppo della rete di ricarica. Alla debolezza della domanda contribuisce poi la scarsa trasparenza sull’usato elettrico. Spesso”, sottolinea Siviero, “persino nei siti specializzati non sono dichiarate né la capacità residua della batteria, che deve essere certificata dalla Casa o da un ente terzo autorevole, né l’autonomia residua né i tempi di ricarica nelle diverse situazioni. In alcuni casi manca persino la “taglia” della batteria se il modello ne prevede più di una, parametro essenziale per la comprensione del valore del veicolo. Infine, la perdurante scarsa chiarezza del quadro normativo, per esempio sulla possibilità che siano riproposti a breve gli incentivi all’acquisto o che l’Unione Europea sposti in avanti la data di messa al bando dei motori a combustione termica”.

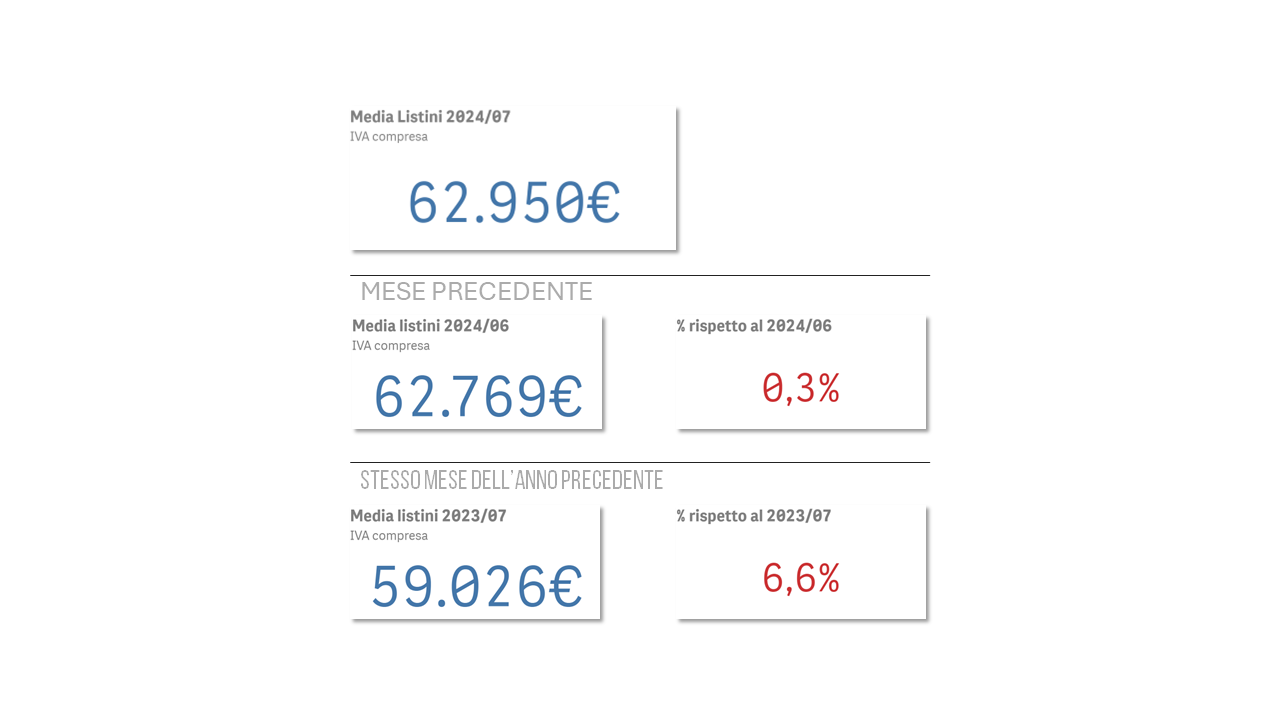

25 luglio 2024

Corrono i prezzi delle auto nuove

In cinque anni il listino medio di tutti i modelli /versioni/allestimenti offerti sul mercato è aumentato del 47%. Negli ultimi 12 mesi la crescita è stata del 6,6%.

Rispetto all’ultimo anno pre pandemia, la media dei prezzi di listino di tutte le auto nuove in vendita in Italia, escluse le supercar, è aumentata del 47,4%. Lo rivela l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’ Editoriale Domus che ha analizzato i listini ufficiali di luglio 2020 – quando il prezzo medio di tutti i modelli/versioni/allestimenti disponibili era di 42.695 euro Iva compresa – e di luglio 2024, mese in cui i cosiddetti Infocar Anno/Mese hanno registrato un prezzo medio di 62.950 euro Iva compresa.

L’incremento, evidenzia l’Osservatorio Quattroruote Professional, sconta anche la trasformazione che ha investito il mercato dell’auto negli ultimi anni. Sono appena 11 su 4358, infatti, i modelli/versioni/allestimenti presenti cinque anni fa che risultano tuttora a listino. Un cambiamento che si spiega non solo con la transizione ecologica nella prospettiva della riduzioni di emissioni climalteranti in cui è impegnata l’industria automobilistica (che ha portato a massicci investimenti nell’elettrificazione della gamma di ciascuna Casa), ma anche con l’arricchimento tecnologico, in termini di sicurezza attiva, a cui sono state progressivamente “costretti” i costruttori (solo pochi giorni fa, il 7 luglio 2024, è diventato obbligatorio su tutte le auto di nuova immatricolazione un pacchetto di Adas che comprende la frenata automatica, il mantenimento della corsia, il monitoraggio del guidatore, l’intelligent speed assistant, l’Event data recorder, ossia la scatola nera incorporata nell’auto, la predisposizione dell’alcolock e il monitoraggio della retromarcia).

Se invece si prendono a riferimento gli ultimi 12 mesi, il prezzo medio di listino di tutti gli Infocar Anno/Mese presenti a luglio 2023 e a luglio 2024 ha registrato un incremento del 6,6%, con il prezzo medio che è passata da 59.026 a 62.950. Il mercato, sottolinea l’Osservatorio Quattroruote Professional, ha subito un’importante trasformazione anche nell’ultimo anno. I modelli/versioni/allestimenti a listino che erano presenti già 12 mesi fa, infatti, sono appena 1876 su 4358. Insomma, la composizione dell’offerta risulta mutata profondamente nel giro di appena un anno.

Tornando ai prezzi delle auto nuove, l’Osservatorio Quattroruote Professional precisa che i dati si basano sui prezzi di listino ufficiali di tutti i modelli/versioni/allestimenti di tutte le case automobilistiche presenti in Italia nei periodi indicati e non tiene conto né degli sconti praticati ai singoli clienti dalle singole concessionarie né delle campagne promozionali proposte degli stessi costruttori, due fattori che, a seconda della politica commerciale della Casa e dei dealer, dei mesi dell’anno e dei periodi storici, possono abbattere di alcuni punti percentuali il prezzo finale di vendita del singolo esemplare (peraltro gravato degli accessori a pagamento, non oggetto dell’analisi).

A questo proposito, l’Osservatorio Quattroruote sottolinea che gli sconti e le campagne promozionali erano mediamente più generosi cinque anni fa e un anno fa, quando l’offerta era sensibilmente superiore alla domanda, rispetto a quelli praticati attualmente, in una situazione di mercato che solo negli ultimi mesi si sta riallineando a quella pre Covid.

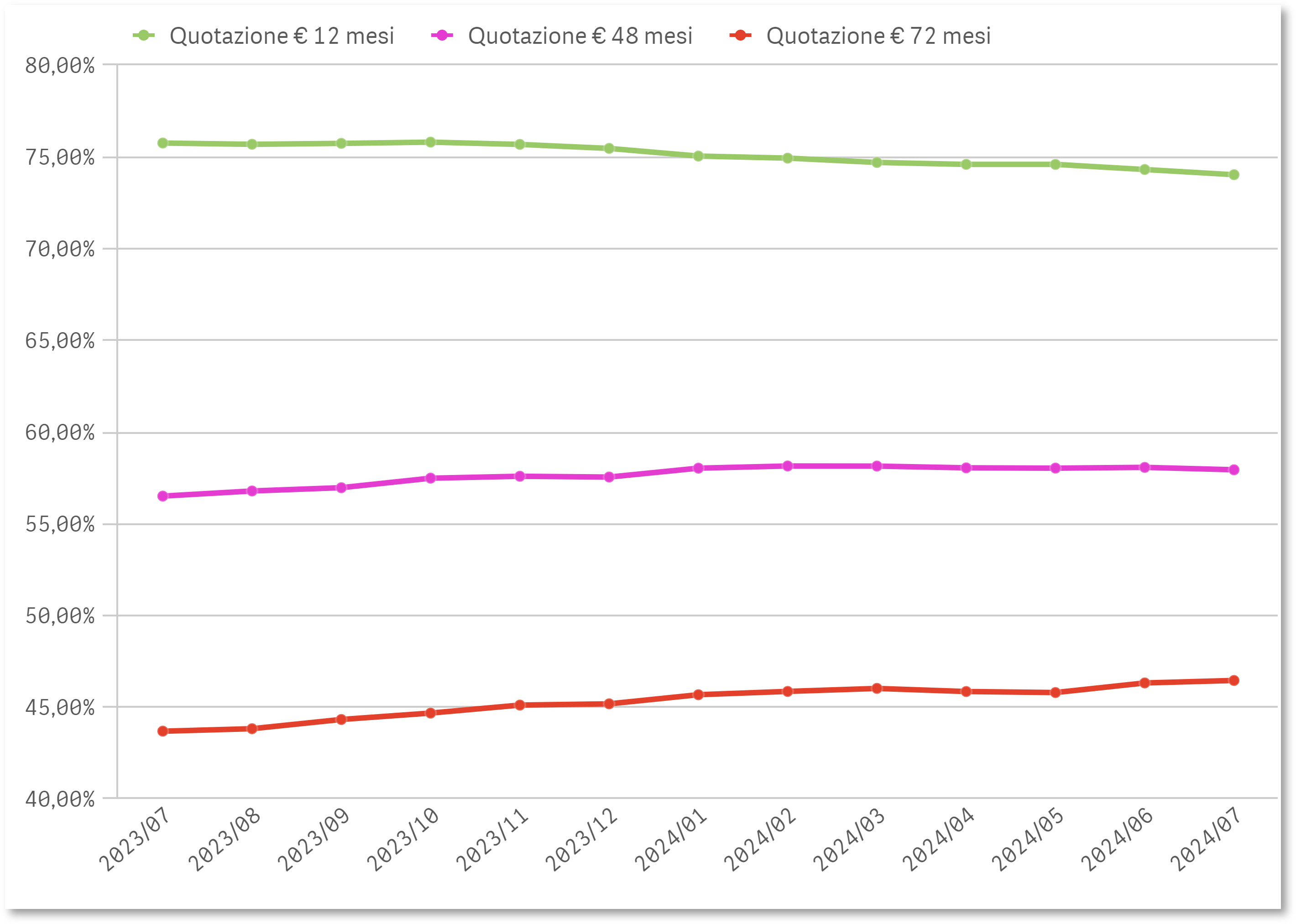

18 luglio 2024

Scendono leggermente le quotazioni delle auto usate

A luglio valori residui in calo per le vetture con anzianità di 12 e 48 mesi

Le quotazioni delle auto usate stanno mediamente scendendo. Lo certifica l’Osservatorio Quattroruote Professional, la nuova iniziativa di analisi dei mercati automotive dell’Editoriale Domus, secondo cui il calo è evidente sulle vetture con minore anzianità, quelle targate da 12 mesi (prevalentemente l’usato ex noleggio a breve termine e aziendale) e lieve su quelle con anzianità di 48 mesi (in maggioranza ex noleggio a lungo termine), mentre gli esemplari immatricolati da più tempo mostrano, in media, ancora una leggera crescita.

I grafici in basso mostrano l’andamento del valore residuo medio percentuale rispetto al prezzo di listino nel periodo compreso tra luglio 2023 e luglio 2024 nelle tre situazioni analizzate dall’Osservatorio Q|P. Come si può vedere, nel primo diagramma (12 mesi) il calo, ancorché con andamento variabile, prosegue ininterrottamente da ottobre 2023. In particolare, negli ultimi nove mesi il valore residuo medio è passato dal 75,8 al 74%. Per trovare un valore più basso di quello di luglio 2024 bisogna tornare indietro a dicembre 2022.

Sulle auto con 48 mesi di anzianità, invece, il rallentamento è appena accennato. Di fatto si tratta, per il momento, di una stabilizzazione delle quotazioni, che a luglio, con un valore residuo del 57,9%, restano non lontane dal massimo storico di febbraio 2024 (58,2%). Per vedere un dato inferiore all’ultimo, bisogna risalire solo a dicembre 2023.

Per quanto riguarda, infine, le vetture più anziane, quelle di 72 mesi, il 46,5% di valore residuo registrato nel mese di luglio costituisce un nuovo massimo storico, anche se osservando l’andamento del dato su un arco di tempo più lungo risulta evidente il rallentamento di una crescita che aveva iniziato ad accelerare nell’autunno del 2021. Dall’inizio del 2024, infatti, l’aumento del VR a 72 mesi è stato di appena otto frazioni di punto, mentre nello stesso periodo del 2023 era stato di ben 3,1 punti percentuali.

Sei un professionista e Desideri ricevere un’ analisi ad hoc grazie all’osservatorio Q|P?

Compila il FORM e contattaci ora

Tutti i campi sono obbligatori